|

|

| |

OBBLIGAZIONI

Il ricorso dell'impresa italiana al mercato obbligazionario é sempre stato assai limitato; vari sono stati i motivi :

Rivolgersi a ICS : che ricorrevano al mercato collocando proprie obbligazioni per poi destinare le risorse finanziarie all'imprese; ciò contribuiva ad allontanare le imprese dal mercato dei capitali

Disavanzo pubblico: coperto con l'emissione b.o.t. ,determinando lo spiazzamento delle emissioni private

Vincoli normativi: che imponevano dei limiti quantitativi al fine di proteggere i piccoli risparmiatori (2410-12 cc 129 TUB)

Limitazioni fiscali: operando discriminazioni nell'aliquote d'imposta più favorevoli all'emissioni pubbliche; (un susseguirsi di riforme ha ridefinito il quadro delle aliquote d'imposta portandola al 12,5% per tutti i redditi.)

Asimmetrie informative: il piccolo investitore non era in grado di reperire le informazioni adatte alla selezione e né di monitorare l'investimento; per ovviare al problema, il mercato si é orientato agli intermediari finanziari.

Oggi, alla luce delle nuove tendenze evolutive e grazie alle agenzie di rating, che garantiscono da una parte la selezione, il controllo dei debitori e la loro capacità di rimborso dei crediti ottenuti e dall'altra l'opportunità di incrementare la liquidità nel mercato e aumentare le informazioni sugli strumenti offerti dagli intermediari, ci sarebbero dei notevoli benefici sia per l'impres 747c25h a emittente, che otterrebbe un finanziamento consolidato e senza intaccare il capitale, e sia per i risparmiatori che conseguirebbero un rendimento maggiore dei titoli di stato.

Nella pratica, si distinguono due procedimenti di emissione basati sulla distinzione :

Diretto: l'emittente offre le proprie azioni; si procura i mezzi finanziari e in un secondo momento si dà la possibilità di sottoscrivere. Nel caso di azioni già emesse,non si ha un aumento di capitale ma é un modo per trasferire la proprietà delle azioni e per smobilizzare azioni proprie detenute in portafoglio. Le obbligazioni convertibili dirette non possono essere offerte in sosttoscrizione a un prezzo inferiore al valore nominale (2420cc)

Indiretto: l'emittente offre azioni di un altro soggetto(esempio la holding e le sottogruppo); le obbligazioni convertibili indirette possono essere emesse sotto la pari in quanto non sussiste l'obbligo di tutelare l'integrità del capitale sociale in caso di conversione (2420cc). La scelta di ricorrere ad un intermediario(emittente) é motivata dall'opportunità di ricevere un finanziamento a condizioni agevolate o in più,grazie alle garanzie di solvibilità e di sicurezza dell'operazione, si innalza lo standing creditizio delle società emittenti le azioni di compendio; l'intermediario può assumersi

o solo il rischio finanziario: raccoglie i fondi dal mercato ma congela le obbligazioni di compendio per tutta la durata del credito fin quando il possessore procede alla conversione

o anche il rischio di conversione:sottoscrive direttamente l'aumento di capitale e se le obbligazioni non vengono convertite resteranno comunque nel suo portafoglio

le condizioni di emissione di una oc sono vincolate dalle disposizioni legislative(cc,legge 216);in particolare si può dire che ogni caratteristica é funzionale all'obiettivo da raggiungere; i fattori più importanti sono:

tempi della conversione: cioè il tempo in cui si può esercitare il diritto a divenire azionista; ci sono due tipi di regolamenti;

o americano si stabilisce una data a partire dalla quale si può richiedere la conversione dello status in qualsiasi momento (totale)

o europeo: sono stabiliti dei periodi di breve durata durante tutto l'anno (parziale)

per calcolare questo periodo si ricorra al calcolo dell'indice temporale di copertura(periodo in cui l'opzione é esercitatile/intera durata del tempo); se esso é pari all''unità(prassi anglosassone) a trarne vantaggio sono gli obbligazionisti che possono quindi,ottenere un rendimento più alto aspettando rialzi nelle quotazioni;invece, l'emittente preferisce fissare indici di copertura più bassi al fine di controllare i suoi flussi di cassa .

rapporto di conversione: indica il numero di azioni che si possono ottenere per un dato numero di oc; in alternativa a tale rapporto può essere indicato il prezzo di conversione; (RC= vnOC/ PC); dipendono da numerose circostanze come la quotazione corrente delle azioni o l'andamento generale del mercato o,ancora, le previsioni future circa l'andamento dell'azione; siccome il buon esito dell'operazioni é misurato con l'ammontare di obbligazioni convertite in azioni, sono strate introdotte alcune clausole che limitano l'incertezza sul timing dell'operazione: la step-up induce l'obbligazionista ad anticipare il tempo di conversione in quanto sono stati introdotti rapporti di cambio decrescenti nel tempo o prezzi di conversione crescenti.

Modalità di conversione: può essere totale o parziale e può avvenire in modo regolare(la conversione é a scadenza) o frazionata( scaglionata nel tempo).

Modalità di estinzione: può avvenire tramite piano d'ammortamento o rimborso totale alla scadenza o acquisto sul mercato ; in quasi tutti i prestiti é prevista una clausola con cui l'emittente si riserva la facoltà di rimborsare anticipatamente ,a partire da una certa data, l'ammontare delle obbligazioni ancora in vita;

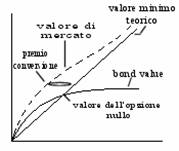

il valore di una O.C. é dato dalla componente obbligazionaria e dalla componente opzione più il premio:

bond value: esprime il prezzo minimo che l'o.c. avrebbe se la componente opzione

avesse un valore nullo; in questo vaso,l'obbligazione viene valutata come una

comune obbligazione in funzione dei tassi di mercato con riferimento al rischio

dell'emittente e alla liquidità dell'investimento. Quindi, esso é

bond value: esprime il prezzo minimo che l'o.c. avrebbe se la componente opzione

avesse un valore nullo; in questo vaso,l'obbligazione viene valutata come una

comune obbligazione in funzione dei tassi di mercato con riferimento al rischio

dell'emittente e alla liquidità dell'investimento. Quindi, esso é

pari ∑ C(1+i)-x + ∑ I(1+i)-y. Rappresenta il "pavimento" dell'o.c. in

quanto

l'apprezzamento di mercato non può di norma essere inferiore; infatti il tasso

di attualizzazione riflette sia le condizione del mercato sia il rischio

dell'emittente

ciò significa che esso tende a zero quando il rischio di insolvenza è elevato

stock equivalent: C = Pt * Rc

; più si esercita la conversione e più si riduce

l'indebitamento e quindi vi é l'aumento dei mezzi propri con un proporzionale

aumento del numero delle azioni in circolazione; ciò vul dire che vi sarà

un effetto di diluizione dei profitti futuri dell'impresa; esso Può

essere rappresentato

come una retta il cui coefficiente angolare é pari al rapporto di conversione.

Premio di conversione: é la differenza che vi é tra il valore teorico(somma delle due componenti) e il valore di mercato(più alto grazie all'effetto "del composto"); esso riflette la possibilità di ottenere utili in conto capitale in sede di conversione; ricorre nelle obbligazioni di tipo europee (in quelle americane il crearsi di un premio é subito annullato dagli arbitraggisti che annullano tale differenza)ma tende a ridursi al crescere della quotazione dell'azione di compendio poiché viene meno l'importanza della componente obbligazionaria e aumenta la probabilità che l'emittente eserciti la facoltà del rimborso anticipato;

LE OBBLIGAZIONI CUM WARRANT : é un titolo di credito simili alle obbligazioni convertibili, ma la loro "componente opzione" ha vita del tutto autonoma rispetto al corso del titolo obbligazionario; le finalità di questo tipo di obbligazioni sono analoghe a quelle delle convertibili ma i tempi dell'opzione possono protrarsi anche oltre la vita del titolo ma l'esercizio del warrant comporterà un esborso aggiuntivo le cui modalità sono definite al momento dell'emissione. La stessa opzione può essere venduta sul mercato secondario,infatti su esso si formano tre prezzi diversi per la stessa emissione : il prezzo cum warrant, prezzo della sola obbligazione(prezzo ex) e quello del solo warrant(prezzo warrant); l'acquirente di una cum warrant ha dunque la possibilità di rimanere obbligazionista ma di poter cedere,allo stesso tempo,l'opzione qualora avesse delle aspettative negative sul futuro dell'azienda; tanto é sicuro che sul mercato secondario vi sarà o il compratore del solo warrant[speculatore,in quanto l'investimento in warrant consente un elevato leverage finanziario(poche uscite,molti guadagni con rischi limitati all'esborso iniziale)]o il compratore pieno che in attesa di vedere come si comporta il mercato dei titoli,si accontenta di un reddito fisso ma ridotto.

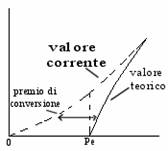

il prezzo di una cum warrant é pari alla somma dell' ex e del warrant;l'ex é determinato in base ai rendimenti dei titoli del mercato già quotati il warrant lo si può calcolare a seconda che l'esercizio possa avvenire :

In ogni istante(metodo americano) : W = Rc * (Qta - Pe) : l'equilibrio é sempre garantito dagli arbitraggisti

A date prestabilite(metodo europeo): W = Rc * (Qta - Pe)

+ D; D é il valore del premio che dipende da alcune variabili come la durata

del periodo d'esercizio e la volatilità del titolo di riferimento,che

amplificano le probabilità di guadagno, l'evoluzione dei tassi d'interesse

attesi che esprime un vantaggio per l'investitore. Ma nella pratica, il

warrant é calcolato tenendo conto di un investimento diretto in azioni che

A date prestabilite(metodo europeo): W = Rc * (Qta - Pe)

+ D; D é il valore del premio che dipende da alcune variabili come la durata

del periodo d'esercizio e la volatilità del titolo di riferimento,che

amplificano le probabilità di guadagno, l'evoluzione dei tassi d'interesse

attesi che esprime un vantaggio per l'investitore. Ma nella pratica, il

warrant é calcolato tenendo conto di un investimento diretto in azioni che

viene poi integrato per tener conto di alcune variabili quali: i dividendi

attesi(considerati

uguali a quelli correnti),tasso opportunità( si assume il rendimento di

un titolo a medio

termine), la data di scadenza, il rapporto di conversione e il prezzo

d'esercizio.

il valore del warrant vi é solo se il Prezzo di mercato > prezzo

d'esercizio;il premio

é giustificato dalla speranza che in futuro il Prezzo d'esercizio sarà minore

di quello

di mercato.

|

Privacy |

Articolo informazione

Commentare questo articolo:Non sei registratoDevi essere registrato per commentare ISCRIVITI |

Copiare il codice nella pagina web del tuo sito. |

Copyright InfTub.com 2025